フリーランスのウエディングプランナー必見!インボイス制度を分かりやすく解説!

はじめに

2023年10月1日から施行された「インボイス制度」。フリーランスで活躍するウエディングプランナーの皆さんにとっても、この制度は無視できないものです。

「インボイスって何?」「自分にも関係あるの?」「手続きが難しそうで不安……」そんな疑問や不安を抱える方も多いでしょう。

フリーウエディングプランナーの仕事は、新郎新婦の人生の一大イベントを成功させる、責任感のある職業です。そのため、制度への正しい理解は、仕事の信用や安定に直結します!この記事では、インボイス制度の基本的な仕組みから、フリーウエディングプランナーが知っておくべき注意点、メリット・デメリット、さらに実務への影響までを詳しく解説していきます!

Index

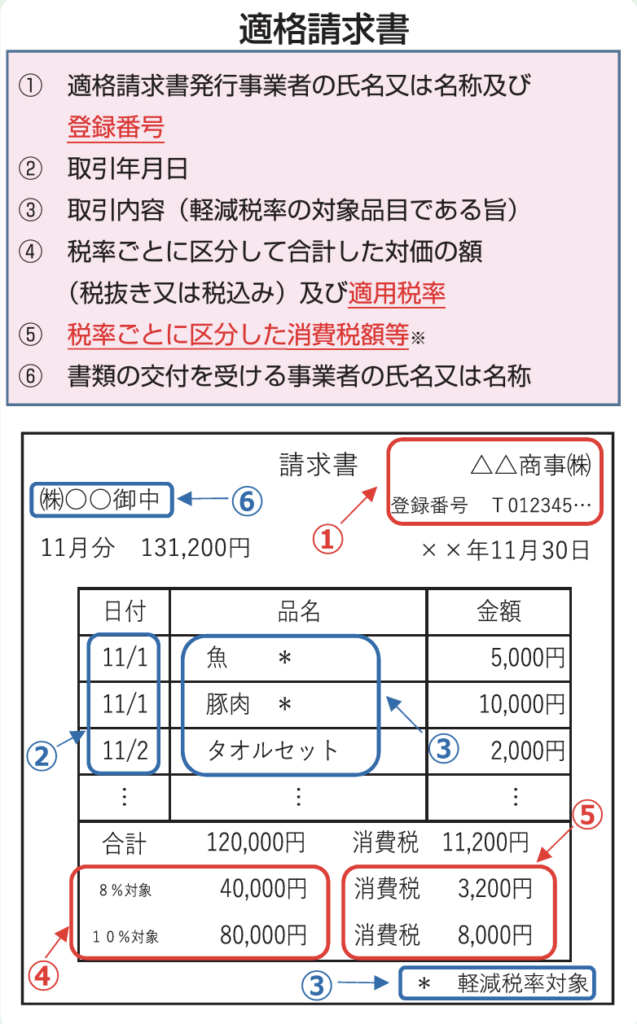

インボイス制度とは?

インボイス制度は正式には「適格請求書等保存方式」と呼ばれます。名前だけ聞くと複雑そうに感じますが、従来の請求書と「何が違うのか」を理解すれば、非常にシンプルなことがわかります!主な違いは、以下のような項目です!

- 登録番号の記載

- 消費税率や税額の明示

- 取引内容の詳細

これにより、事業者が支払う消費税すなわち仕入税額控除が正確に把握できるようになります!仕入税額控除はこのあとしっかりと説明するからご安心を!

フリーウエディングプランナーとインボイス制度の関係

1. インボイスを発行する場合

フリープランナーが婚礼施設や登録しているエージェント会社からの仕事を受ける際、「インボイス登録事業者であること」を求められる場合があります。その場合はフリーランスとして税務署に申請し、インボイス登録事業者として登録する必要があります。

2. インボイスを受け取る場合

個人集客型のフリーウエディングプランナーとして業務を行う方であれば特にですが、衣裳や装花、招待状などのアイテムをパートナー企業に発注することも多いでしょう。この際、その企業がインボイス登録事業者であれば、あなたも「インボイス」を受け取ることになります。

この2点を踏まえると、インボイス制度は「発行」と「受領」の両面に関わってくる仕組みと理解いただけると思います。

インボイス登録事業者になるには?

インボイス登録事業者になるためには、以下の手続きが必要です!

- 税務署への申請

- 申請書を提出して登録を受けます。登録は任意ですが、登録しないと「インボイスを発行する権利」を持てないため、インボイス登録を求めてくる相手と仕事をする場合は、この申請が必須となります。

- 登録による変化

- そして登録すると、仕入税額控除を受けられるようになりますが、同時に消費税の納税義務が発生します(免税事業者でなくなる)。

この登録が必要かどうかを判断する際、次のポイントを検討してください!

- 婚礼施設やエージェント会社が、がインボイス登録事業者との取引を重視しているか。

- 自身の経費(仕入税額控除)がどれほどの額になるか。

仕入税額控除とは?

さていよいよ仕入税額控除の説明に入ります!

仕入税額控除とは、「仕入れ時に支払った消費税を、納税時に差し引くことができる仕組み」です。これにより、納税額を抑える効果があります。具体例で理解しましょう!

具体例で理解する

例えば、以下のような場合を考えてみましょう!

- 売上:業務委託料として110,000円(税込)を受け取る

- この中の消費税額は10,000円です。

- 仕入れ:招待状などのアイテムに22,000円(税込)を支払う

- この中の消費税額は2,000円です。

インボイス登録事業者である場合、売上でもらった10,000円の消費税から、アイテムで支払ったこの2,000円の消費税差し引くことができます。これにより、最終的に納税額は8,000円となり、2,000円の節税効果が得られるということになります!

インボイス登録のメリット・デメリット

メリット

- 節税効果

- 上記の具体例で挙げたように、仕入税額控除が利用でき、節税効果がある。

- 取引先からの信頼向上

- 特に婚礼施設やエージェント会社によっては、インボイス登録事業者との取引を優先する場合があります。

- 将来の取引の可能性拡大

- インボイスを発行できることが、取引先選定の条件になることも今後出てくるかもしれません。

デメリット

- 事務作業の増加

- インボイス発行や事務作業の手間が増える。

- 納税義務の発生

- いままで免税事業者(インボイス未登録)であった場合、消費税の納税義務が生じる。

インボイス制度における「2割特例」:2つの措置を徹底解説

ここまでインボイスに関して説明してきましたが、インボイス制度には現状、以下の2種類の負担軽減措置があります。ただし、期間限定の経過措置であることと、それぞれの目的、対象者、控除方法が異なるため、しっかり区別したうえで理解することが重要です。

1. 売上に対する「2割特例」

この特例は、免税事業者から課税事業者に移行した小規模事業者やフリーランスのための負担軽減措置です。課税事業者(インボイス登録)として消費税の納税義務が生じる際、通常より簡易な計算で負担を軽減できる仕組みです!

概要

- 課税売上に含まれる消費税額の20%だけを納税すればよい特例。

- 仕入税額控除は利用できないため、仕入時に支払った消費税を差し引くことはできません。

適用期間

- 2023年10月1日~2026年9月30日

具体例

課税売上が1,100万円(税込)の場合、その消費税額(10%)は100万円です。この特例を適用すると、納税額は以下のようになります:

- 通常の方法:仕入税額控除を考慮して納税額を計算。

- 2割特例:100万円 × 20% = 20万円を納税すればいいので、計算が簡単で且つ負担が軽い。

ポイント

- 初めて課税事業者になる免税事業者にとって、消費税計算の簡略化と負担軽減が期待されます。

- ただし、仕入税額控除が適用されないため、仕入れが多い業種にはデメリットも。

- フリーウエディングプランナーは、仕入や原価は少ないためメリットが大きい。

2. 仕入税額控除に対する「段階的な特例措置」

この特例は、免税事業者(インボイスに登録していないフリーランスなど)から請求書を受け取る事業者(婚礼施設やエージェント会社)のための負担軽減措置です。本来、免税事業者の発行する請求書はインボイス基準を満たしていないため仕入税額控除ができませんが、段階的に一部を控除できる仕組みとなります。

概要

- 買い手である婚礼施設やエージェント会社は、免税事業者からもらった請求書に基づいて、以下の控除率で仕入税額控除を受けられます!

- 2023年10月1日~2026年9月30日:消費税額の80%を控除。

- 2026年10月1日~2029年9月30日:消費税額の50%を控除。

- 2029年10月1日以降:控除終了(0%)。

具体例

免税事業者から110,000円(税込)の商品やサービスを購入し、その中に消費税額10,000円が含まれる場合:

- 2023年~2026年:10,000円 × 80% = 8,000円を控除可能。

- 2026年~2029年:10,000円 × 50% = 5,000円を控除可能。

- 2029年以降:控除なし(0円)。

適用期間

- 2023年10月1日~2029年9月30日(段階的措置)

ポイント

- フリーウエディングプランナーが免税事業者であっても、仕入税額控除が一部認められるため、フリープランナーに仕事を依頼する婚礼施設やエージェントの負担が軽減される。

- ただし、最終的には2029年10月1日以降、免税事業者のインボイスによる仕入税額控除は完全に認められなくなります。

3. 2つの特例を表で比較

| 特例名称 | 対象者 | 主な内容 | 適用期間 | 控除率の変化 |

|---|---|---|---|---|

| 売上に対する 2割特例 | 課税事業者となる免税事業者 | 課税売上に含まれる消費税額の20%を納税 | 2023年10月~2026年9月30日 | 一律20% |

| 仕入税額控除の段階的特例 | 免税事業者と取引する買い手 | 支払った消費税の一部を仕入税額控除として認める | 2023年10月~2029年9月30日 | 80% → 50% → 0% |

4. 2つの経過措置のまとめ

インボイス制度における「経過措置」は、

- インボイス登録に移行したフリープランナーへの特例

- インボイス未登録のフリープランナーへ仕事を依頼する側への特例

この2種類があります。それぞれ経過措置のため、いずれなくなってしまいますが現状においては非常にメリットの大きい制度といえます。

弊社の対応方針

弊社は、インボイス制度の移行を円滑に進めるため、以下の方針を採用しています。

ここで、弊社との取引におけるインボイス制度についてご説明します。

- 弊社はインボイス登録事業者です:そのため、弊社のアウトソーシングするフリーウエディングプランナーがインボイス未登録でも、弊社のお取引先の婚礼施設は仕入税額控除を適用することができます。

- 経過措置期間中はインボイス登録を求めていません:弊社ではフリープランナーの負担軽減の観点から、経過措置期間中は、インボイス登録を必須としておりません。

まとめ

インボイス制度は、一見難しそうに思えるかもしれませんが、フリーランスのウエディングプランナーにとっても、理解すること自体はとても重要です。登録することで節税や取引の円滑化が期待できる一方で、事務作業や納税義務が増える点には注意が必要です。且つ、今後の世情の動向で、インボイス自体が廃止される可能性もゼロではない点にも留意が必要です。

これを機に、制度の理解を深め、必要に応じてインボイス登録を検討してみてください!不明点があれば、税務署や専門家に相談するのも一つの手です。

この記事が、フリーのウエディングプランナーとしての今後のキャリアに少しでも役立つことを願っています!

こちらもおすすめ

-

フリープランナーが知っておくべき契約の基礎知識

Index1. 業務委託契約の種類2. 契約書に記載すべき必須項目3. 業務委託の内容と報酬4. 契約トラブルを避けるための注意点5. 契約に関するQ&A6. 総括 フリープランナーとして活躍・・・

-

フリープランナーとの契約でありがちなトラブル事例と対策

Index1. 契約書の内容が曖昧で発生するトラブル2. 報酬や経費に関するトラブル3. 守秘義務違反によるトラブル4. 著作権に関するトラブル5. トラブル発生時の対応6. 事前にトラブルを防ぐため・・・

-

フリープランナーとの契約で注意すべきポイント!婚礼施設様必見!

Index1. 契約書は必ず書面で作成する2. 契約内容を丁寧に説明する3. 契約書は双方で保管する4. 報酬の支払い方法を明確にする5. 経費の精算方法を明確にする6. 守秘義務の重要性を認識する7・・・

-

インボイス制度下におけるフリープランナーへの弊社対応方針

Indexいままでお仕事いただいている既存プランナーの場合①インボイス登録のフリープランナー(課税事業者)②インボイス未登録のフリープランナー(免税事業者)これから新規でご登録いただくプランナーの場合・・・